想要提高财商和理财技能的朋友,欢迎交流咨询!

1.电动汽车介绍

电动汽车指使用电能作为动力源,通过电动机驱动行驶的汽车,属于新能源汽车。

它作为新能源汽车的最大分支,容易被误以为新能源汽车等同于电动汽车。其实,两者覆盖范畴各有不同,但也有重合的部分。

新能源汽车是指采用除汽油、柴油发动机之外的其他非常规车用燃料作为动力来源的汽车。

包括纯电动汽车、增程式电动汽车、混合动力汽车、燃料电池电动汽车、氢发动机汽车、其他新能源汽车等。

电动汽车则一般采用高效率充电电池,或燃料电池为动力源。按动力源的不同,国内主流电动汽车可分为:纯电动汽车(BEV)、混合动力汽车(PHEV)、燃料电池汽车(FCEV)三类。由于技术、配套设施等条件的限制,三大主流电动汽车各有优缺点。

近年来,我国电动汽车行业快速发展,电动汽车保有量持续增长,其中纯电动车占据主导地位。在电动汽车相关技术快速发展的带动下,电动汽车的渗透率有望进一步提升。与此同时,新能源汽车补贴政策进一步滑坡,倒逼技术升级,有利于车企提高产品竞争力,过去完全由政策驱动的电动汽车行业将逐步回归市场。

2.增长逻辑

2.1国内1月销量强势,淡季不淡,高景气度持续

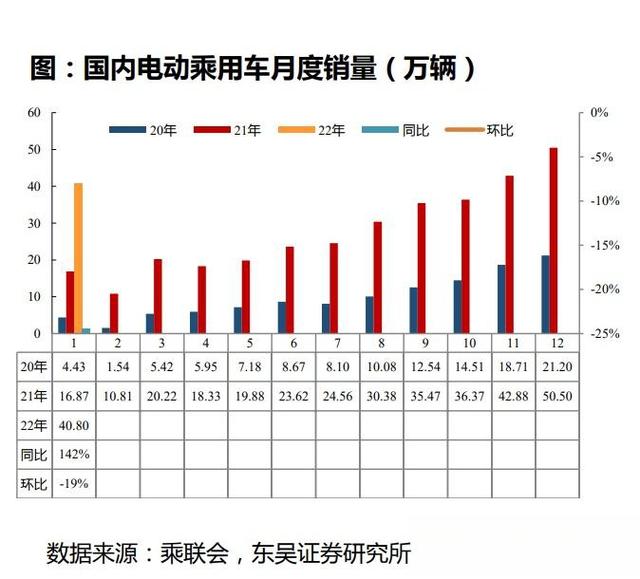

根据中汽协数据,1月国内电动车销43.1万辆,同比增140%,环比跌19%。根据乘联会数据,1月电动乘用车批发40.8万辆,同比增142%,环比跌19%,零售34.7万辆,同比增132%,环比跌27%。1月批发渗透率19%,同比增11%,零售渗透率16.6%,同比增10%。

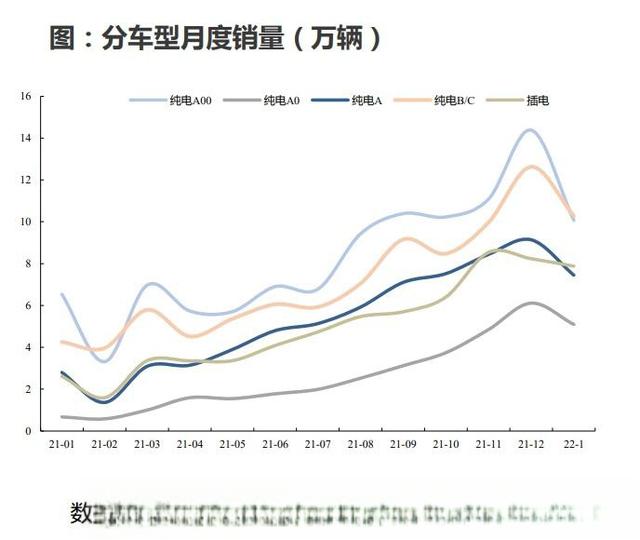

高端车表现仍强劲,低端车年末冲量后销量有所回落,销量结构超预期。1月新能源乘用车批发销量40.8万辆,同比增142%,环比跌19%,纯电乘用车销量32.90万辆,占比81%,其中A00级销量10.07万辆,同比增54%,环比跌30%,占比31%;A0级销量5.09万辆,同比大增657%,环比跌17%,占比15%;A级销量7.45万辆,同比增166%,环比跌19%,占比23%;B级销量10.08万辆,同比增149%,环比跌14%,占比31%。

2.2欧洲1月销量同比保持增长,基本符合市场预期

受2021年底冲量影响,欧洲电动车销量环比下滑,但同比大幅提升。欧洲电动车销量同比大幅提升,欧洲主流十国合计销量为12.7万辆,同比增33%,环比跌48%,基本符合市场预期,欧洲10国整体电动车渗透率19.5%,同比增5.0%,环比跌11.4%。考虑2022年欧洲碳排考核边际趋严,补贴力度基本维持,全年电动车销量有望达280万辆,同增36%,且纯电比例有望进一步提升,结构性优化明显。

主流国家销量同比高增长,英国瑞士葡萄牙同比提升超60%、西班牙提升180%。德国1月电动车销售4.0万辆,同比增8%,环比跌51%,电动车渗透率21.6%;英国2.3万辆,同比增89%,环比跌35%,渗透率20.4%;法国1.8万辆,同比增24%,环比跌53%,渗透率17.6%;瑞典1.1万辆,同比增53%,环比跌37%,渗透率52.9%;意大利9119辆,同比增46%,环比跌23%,渗透率8.4%;挪威7199辆,同比跌13%,环比跌61%,渗透率90.5%;荷兰7129辆,同比增61%,环比跌69%,渗透率23.0%;西班牙5406辆,同比增180%,环比跌35%,渗透率10.4%;瑞士3657辆,同比增67%,环比跌55%,渗透率23.0%;葡萄牙2328辆,同比增63%,环比跌29%,渗透率19.9%。

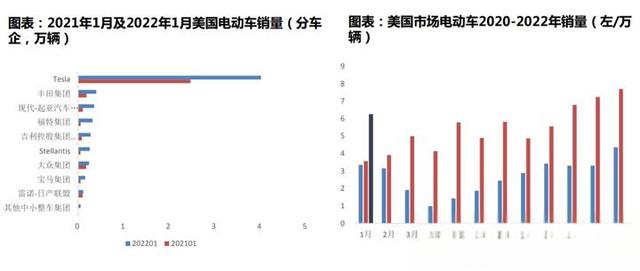

2.3美国1月销量同比高增,符合市场预期

美国2022年1月电动车销6.2万辆,同比增75%,环比跌18.9%,略好于市场预期。2022年1月丰田集团、福特集团、现代起亚集团在美销量分别为0.40、0.32、0.35万辆,同比增118%、480%、244%,环比增18%、14%、7%,贡献主要增量,其中福特集团销量较同期增幅最大,同比增480%。

2.4新平台新车型,加速TOC增长

2.5后补贴时代,电动汽车发展挑战与机遇并存

目前我国电动汽车处于发展初期,受政策的影响较大。近年来,国家出台了一系列政策引导推动我国电动汽车产业的发展,2020年11月,国务院印发《新能源汽车产业发展规划(2021-2035)》,提出到2025年新能源汽车新车销售量达到汽车新车销售总量的20%左右,到2035年纯电动汽车成为新销售车辆的主流,公共领域用车全面电动化,燃料电池汽车实现商业化应用,高度自动驾驶汽车实现规模化应用,有效促进节能减排水平和社会运行效率的提升。根据规划要求,预计我国新能源汽车行业将迎来快速发展,同时电动汽车作为主推新能源汽车市场成长空间较大。

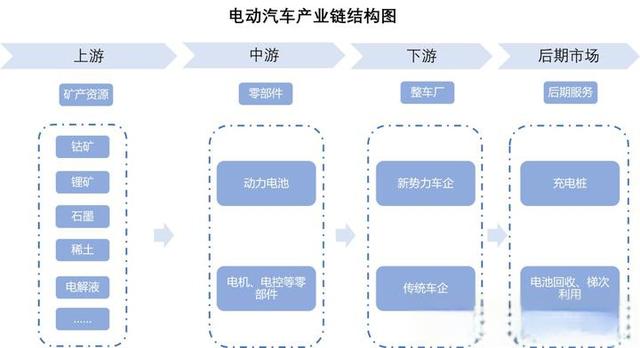

3.产业链

电动汽车产业链主要分为上游为矿产资源,中游为动力电池、电机电控等零部件,下游为整车产商。除此之外,像充电桩、电池回收等后期服务也包括在产业链之中。

与传统汽车产业链不同,电动汽车产业链中游最重要的零部件为动力电池,钴矿、镍矿、锂矿等矿产资源作为动力电池的重要原料,构成了电动汽车产业链的上游。从电动汽车整车制造上来看,电动汽车整车制造厂商可以外采电池、电控和电机,无需像传统汽车整车制造商一样需要掌握发动机、底盘和变速箱等核心技术,这极大地降低了电动汽车整车制造的进入门槛;在电动汽车后期市场中,充电桩、换电站等服务供应商占据了较为重要的位置。

以下所有产业链中所提到的相关企业,仅供大家学习了解,不构成个股推荐与任何投资建议。

3.1上游

钴矿、镍矿、锂矿等矿产资源作为动力电池的重要原料,构成了电动汽车产业链的上游。相关的企业例如:

天齐锂业:全球第三大电池级碳酸锂供应商。主营业务是锂精矿及锂化工产品的生产、加工和销售,主要产品为锂矿、锂化合物及衍生品。

德方纳米:主要从事纳米磷酸铁锂材料的研发、生产和销售。德方纳米生产销售的电池材料主要是磷酸铁锂、碳纳米管、碳纳米管导电液。

华友钴业:主要从事新能源锂电材料和钴新材料产品的研发制造业务,主要产品为钴、镍、三元前驱体、铜。

还有赣锋锂业、西部矿业、天赐材料等。

【以上信息仅供大家学习参考,不构成个股推荐】

3.2中游

动力电池、电机电控等零部件构成电动汽车产业链中游。

3.2.1动力电池

相关的企业例如:

宁德时代:专注于新能源汽车动力电池系统、储能系统的研发、生产和销售,主要产品包括动力电池系统、储能系统、锂电池材料。

国轩高科:主营业务为动力锂电池和输配电设备两大业务板块,主要产品为动力锂电池产品、输配电产品等。公司系国内较早从事新能源汽车动力锂离子电池自主研发、生产和销售的企业之一,拥有自主核心知识产权。

亿纬锂能:主要业务是消费电池(包括锂原电池、小型锂离子电池)和动力电池(包括新能源汽车电池及其电池系统、储能电池)的研发、生产和销售,主要产品为锂原电池、锂离子电池。

3.2.2电机电控

相关的企业例如:

汇川技术:主营业务是工业自动化和新能源相关产品研发、生产和销售,公司的主要产品包括服务于智能装备&工业机器人领域的工业自动化产品,包括各种变频器、伺服系统、控制系统、工业视觉系统、传感器等核心部件及电气解决方案;服务于新能源汽车领域动力总成核心部件,包括各种电机控制器、辅助动力系统等;服务于轨道交通领域牵引与控制系统,包括牵引变流器、辅助变流器、高压箱、牵引电机和TCMS等;服务于设备后服务市场的工业互联网解决方案,包括智能硬件、信息化管理平台等。

大洋电机:主营业务为微特电机、新能源汽车电驱动系统、汽车起动机及发电机和磁性材料等的生产和销售,主要产品为起动机及发电机、新能源汽车动力总成系统、磁性材料、汽车租赁、建筑及家居用电机。

方正电机:主营业务为微特电机、新能源汽车驱动电机、汽车电子(发动机控制器)及家电智能控制器的研发、生产和销售。

【以上信息仅供大家学习参考,不构成个股推荐】

3.3下游

电动汽车下游主要是整车厂商,包括传统车企和新势力车企。

3.3.1传统车企

相关的企业例如:

比亚迪:主要从事包含新能源汽车及传统燃油汽车在内的汽车业务、手机部件及组装业务、二次充电电池及光伏业务,并积极拓展城市轨道交通业务领域。公司的主要产品为二次充电电池及光伏、手机部件及组装等、汽车及相关产品。

长安汽车:主营业务是整车(含乘用车、商用车)的研发、制造和销售以及发动机的研发、生产。公司的主要产品为轿车、SUV、MPV、交叉型乘用车、客车、货车。

上汽集团:提供包括整车(乘用车、商用车)与零部件的研发、生产、销售;物流、移动出行、汽车生活服务;汽车相关金融、保险、投资;汽车相关海外经营、国际商贸等在内的产品与服务。

3.3.2新势力车企

相关的企业例如:

特斯拉:公司主要从事设计、开发、生产、销售高性能的电动汽车和先进的电动汽车电力系统部件,也向第三方提供电动汽车动力系统的研究开发和代工生产服务。

理想汽车:中国新能源汽车制造商,设计、研发、制造和销售豪华智能电动汽车。

小鹏汽车:专注于针对一线城市年轻人的互联网电动汽车的研发,公司自主开发全栈式自动驾驶软件,并在量产汽车上应用该软件。

【以上信息仅供大家学习参考,不构成个股推荐】

3.4后期市场

在电动汽车后期市场中,充电桩、换电站等服务供应商占据了较为重要的位置。

相关的企业例如:

万马股份:从事电线电缆、高分子材料、汽车充电设备等产品的研发、生产和销售,以及汽车充电设备、光伏发电的投资与运营服务。

许继电气:从事电力系统二次设备和一次设备的研制、销售。公司产品主要智能变配电系统、智能中压供用电设备、智能电表、电动汽车智能充换电系统、直流输电系统、EMS加工服务。

格林美:主营业务为废弃钴镍钨资源与电子废弃物的循环利用以及钴镍粉体材料、电池材料、碳化钨、金银等稀贵金属、铜与塑木型材的生产、销售。

【以上信息仅供大家学习参考,不构成个股推荐】

4.发展趋势

相较于燃油汽车的污染问题,电动汽车则无内燃机汽车工作时产生的废气,不产生排气污染,对环境保护和空气的洁净是十分有益的,几乎是“零污染”,即使混合动力汽车在纯电动状态下为零污染但不可否认其在的打开内燃机时依然存在排放。因此,随着国家对环保重视程度的提升,电动汽车行业将迎来良好的发展契机。

从产业链环节来看,上游锂资源受益于下游需求爆发,供给紧缺有望持续至2022年年底,价格或进一步上行,龙头厂商价格弹性大。电池环节,受益于国内市场高增速+储能行业爆发,国内电池厂全球产量市占率有望持续提升。

5.风险提示

1)价格竞争超预期:近几年新能源汽车市场迅速发展,市场竞争日趋激烈。动力电池作为新能源汽车核心部件之一,吸引众多投资者通过产业转型、收购兼并等方式参与市场竞争,各大厂商产能扩大迅速,市场竞争十分激烈,市场平均价格逐年走低,压缩了公司的盈利水平。

2)原材料价格不稳定,影响利润空间:原材料成本在整体成本中占比较高,原材料价格波动将会直接影响各板块的毛利水平。

3)投资增速下滑:各板块投资开始逐渐放缓,对行业发展和核心技术的突破有直接影响。

4)疫情影响:疫情影响海外需求不稳定因素。

以上分析仅供学习参考,不构成投资建议,据此入市,风险自担!

0

原文链接:https://www.yoojia.com/ask/17-11954969636578809081.html

评论 ( 0 )