“ 由保险公司发行的债权投资计划,业内称为“保债计划”,资金主要投向地产和城投项目。随着城投暴雷和房地产市场下行,从去年开始,保险公司开始大幅度缩减对城投和地产的投资。”

周一,新华保险股价大跌4.4%,原因是被媒体报道涉及万科的100亿保债计划要再次被延期。

在3月11日,万科的一笔6.3亿美元的境外债到期,万科回应称该笔资金已经到位,偿债没有问题。

上述两件事不同之处在于,万科的这笔美元债属于公开债务,而欠保险公司的钱属于非标债务。

万科想优先偿付公开债务,而欠保险公司的的非标债务,希望能展期支付。

根据万科2023年三季报,其货币资金有1037亿,比半年报时候减少了将近200亿。2023年半年报显示有息负债规模为3213.6亿,一年内到期的为457亿。

根据媒体的报道,万科此前已经有两笔保险公司的债权到期,但是在监管协调之下,获得了三个月展期,现在三个月时效已经过去,万科希望再次获得展期。

这种由保险公司发行的债权投资计划,业内称为“保债计划”,与信托产品非常类似,资金主要投向地产和城投项目。

2023年,保险公司资金运用余额28.16万亿,其中银行存款2.5万亿,债券12万亿,股票和证券投资基金合计有3.5万亿,长期股权投资2.5万亿,剩余的主要为另类投资,其中保债计划大约为3万亿。

当前城投项目和房地产市场情况不用赘述,万科这种“好孩子”也遇到困难,不能不让保险公司惊的一批。

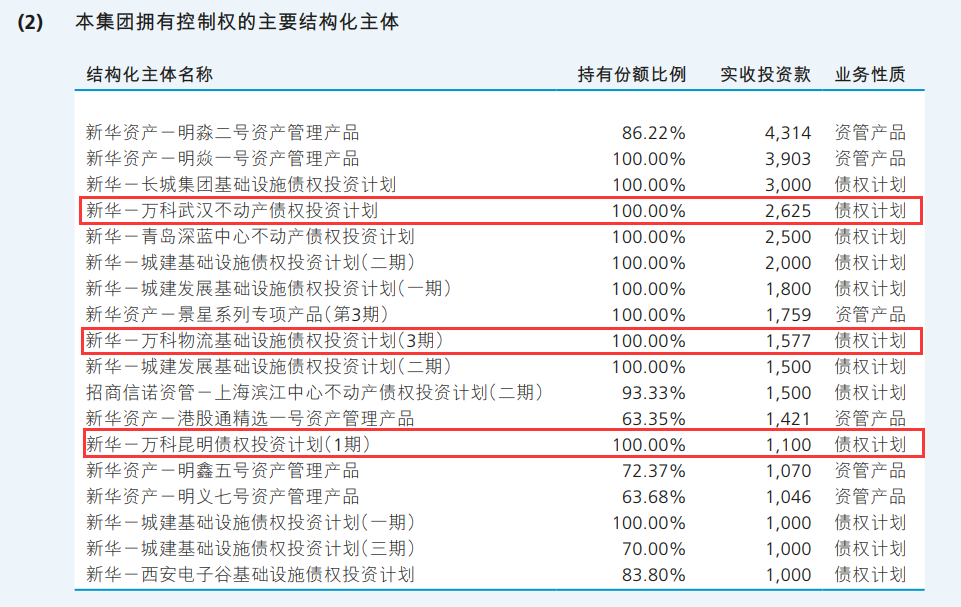

新华保险2023年半年报则显示,在其拥有控制权的主要结构化主体中,有3只产品与万科有相关,分别是新华-万科武汉不动产债权投资计划、新华-万科物流基础设施债权投资计划(3期)、新华-万科昆明债权投资计划(1期),持有份额均为100%,实收投资款分别为26.25亿元、15.77亿元、11亿元,合计53.02亿元。

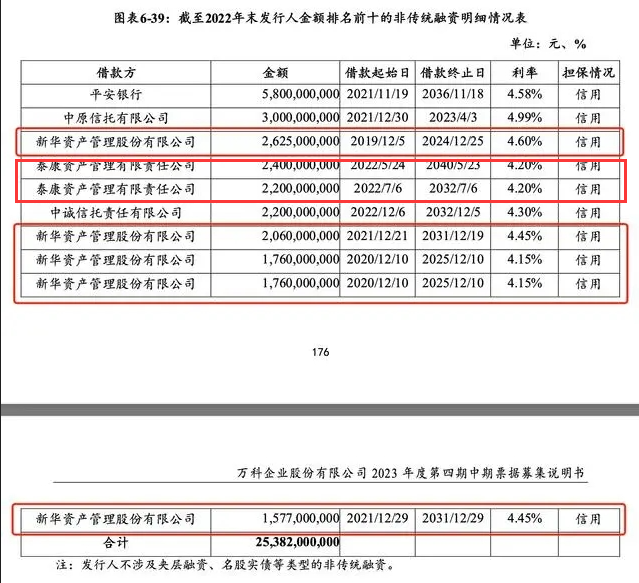

当然,万科获得的保险资金不仅来源新华保险一家,另据万科2023年度第四期中期票据募集说明书显示,截至2022年末,排名前十的借款方包括新华资产和泰康资产,其中新华资产的借款金额合计97.82亿,泰康资产借款合计46亿。

除此之外,从2019年到2023年,共有7家保险机构合计登记了23只与万科有关的保债计划,注册规模合计为402亿。

这7家机构包括新华资产、泰康资产、平安资产和平安养老、太平资产、太平洋资产、招商信托资管等。

当然,这不意味着,这些保险公司的风险敞口为402亿,因为很多时候注册规模大于实际规模。

本来,这里非标投资目的是获取更高的收益,但是随着城投暴雷和房地产市场下行,从去年开始,保险公司已经开始大幅度缩减对城投和地产的投资。2023年,保险资管行业另类统计产品共登记575只,规模1.3万亿,占比最高的保债计划444只,规模7356亿,数量和规模同比下降了8.45%和15.56%。

被视为“优等生”的万科,一直是最受保险公司欢迎的保债计划融资主体之一,现在也面临困境。

估计,后面险企的保债计划会更加快速掉头,但是,在资本市场波动加大,利息下行,另类优质资产越来越短缺的情况下,保险资金投资收益情况必然也不理想,投资压力只增不减。

海量资讯、精准解读,尽在新浪财经APP

原文链接:http://finance.sina.com.cn/wm/2024-03-05/doc-inamhmap1071852.shtml

评论 ( 0 )