(报告出品方/作者:安信证券,赵阳、李泽、袁子翔)

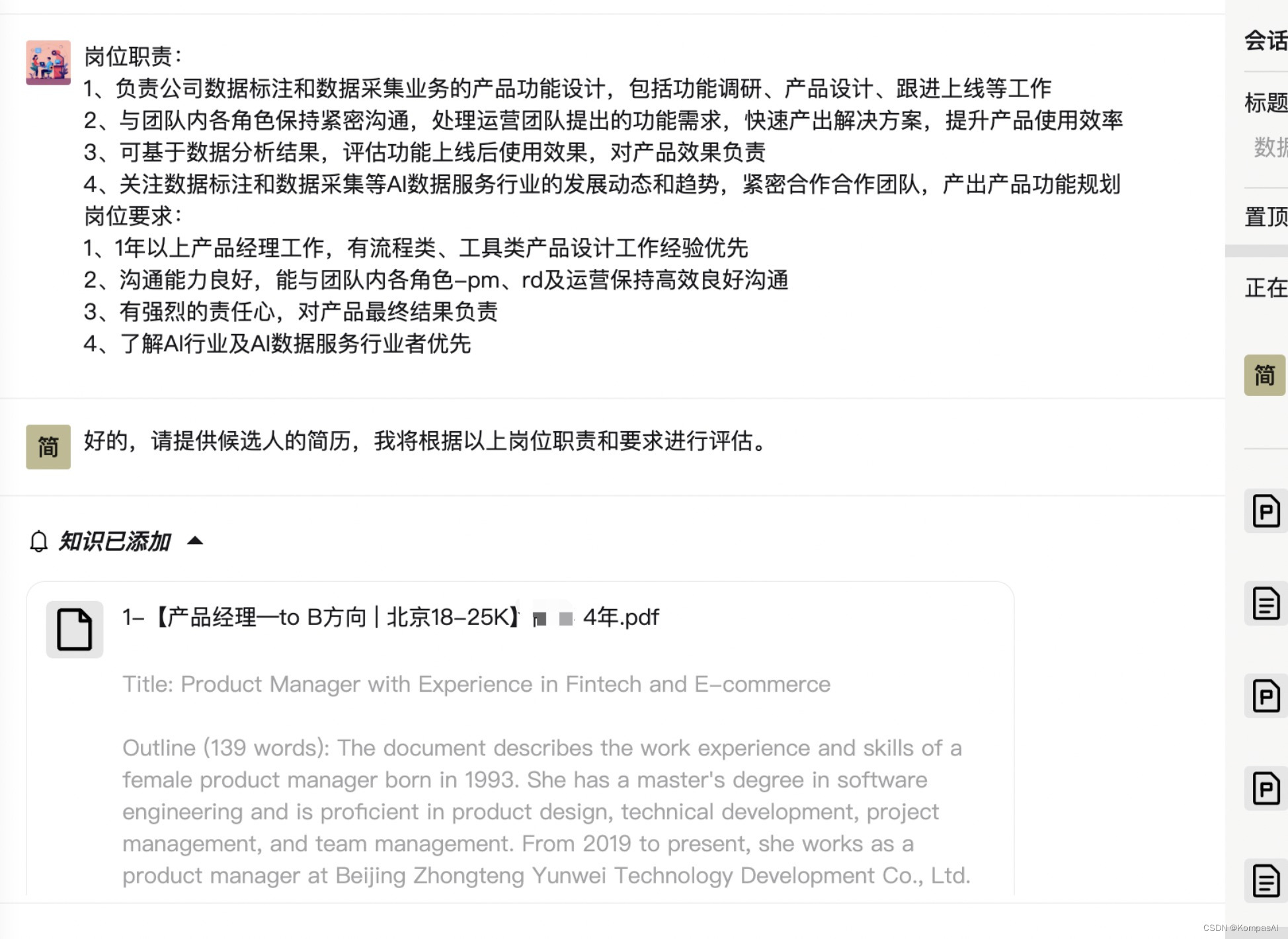

1.拥抱智能化新时代,AI 开启智能电车的下半场

智能化是下半场重点投入方向,新趋势演绎路径不断清晰。当前整个汽车智能化出现两点积 极变化:1)下游汽车销量回暖,行业拐点位置显现。根据中汽协数据,5 月汽车产销分别完 成 233 万辆和 238 万辆,环比分别提升 9.4%和 10.3%,同比分别提升 21.1%和 27.9%。我们 认为此前有关汽车行业受到补贴退坡和降价等不利因素已经体现在当前市场的定价当中,行 业拐点位置开始显现。2)政策催化,6 月 2 日,国务院召开常务会议,研究促进新能源汽车 产业高质量发展的政策措施。通过近期的一线调研,对重点车型软硬件配置进行跟踪梳理, 我们认为智能化仍是主机厂的重点发力方向,行业维持高景气,且出现了诸多新趋势。具体 体现在:1)从辅助驾驶迈向高级别智能驾驶,L2+有望迎来跨越式发展;2)多传感器融合下, 激光雷达成为主流选项;3)人车交互是确定性趋势,智能座舱功能持续丰富;4)智能化浪 潮中,本土产业链全面崛起。

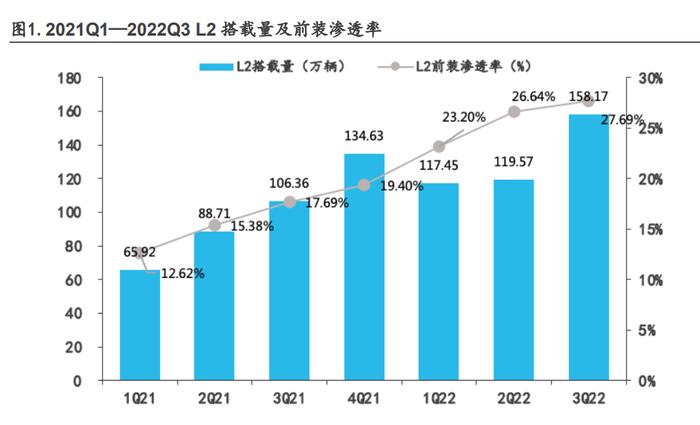

L2+接棒,从辅助驾驶迈向高级别智能驾驶。根据高工智能汽车数据,自 2021Q1 以来,L2 级 别智能车的渗透率从不足 15%提升至约 30%,单季度搭载量从约 60 万辆提升至约 150 万辆, 为智能驾驶板块提供了强劲的驱动力。同时,根据高工智能汽车数据,2022 年 1-10 月,国 内市场乘用车前装标配 L2+/L2++交付上险 42.14 万辆,前装搭载率为 2.65%,显示出高级别 智能驾驶正在逐步落地。在 2023 年的上海车展期间,包括理想、小鹏、蔚来、长安、长城、东风等诸多主机厂均宣布将推出 L2+级别的自动驾驶功能。我们预计后续在 L2 级别渗透率稳 步提升的同时,L2+级别将迎来跨越式增长,智能车产业链高景气不改。

多传感器融合下,激光雷达成为主流选项,规模化量产能力将成为竞争重点。根据我们的统 计,在 2023 年的上海车展中,厂商共计展出近 40 款搭载激光雷达车型,其中绝大多数采用 了速腾聚创、禾赛科技或图达通的激光雷达方案。我们认为,在具备高速导航辅助驾驶或城 区导航辅助驾驶的 L2+级别功能中,搭载激光雷达的多传感器融合方案已成为众多车厂的主 流选项。且随着激光雷达向芯片化、固态化的方向演进,激光雷达成本正快速降低。根据禾 赛科技 2023 年 Q1 财报,其在 Q1 一共交付了 34834 台激光雷达,实现营收 6260 万美元,对 应单台激光雷达产品售价已降至 2000 美元以下,相较于 2020 年 8.94 万元的单价显著下降。 且我们预计随着搭载率的提升,产品价格有望进一步降低,后续随着激光雷达开启上车周期, 对于激光雷达厂商而言,规模化量产能力成为竞争重点。

人车交互是确定性趋势,智能座舱功能持续丰富。座舱的硬件平台方面,众多车型采用了高 通 8155 域控制器,其迎来大规模上车周期,为智能座舱提供了强大的算力支撑,且高通下一 代智能座舱芯片 8295 也陆续取得定点。此外,一芯多屏成为趋势,智能座舱屏幕正在从过去 的单屏扩展到仪表、中控屏、平视显示器、娱乐屏在内的多个显示屏,多屏可独立显示内容, 也可互联互动、多维交互。除了显示以外,我们也注意到了各个主机厂在人车交互上发力, 基于 DMS 的手势交互,以及基于 AI 大模型的语音交互等功能也逐步成为智能座舱的重要组 成部分。

智能化浪潮下,本土产业链全面崛起。芯片方面,除英伟达和高通两大全球巨头外,以地平 线为代表的本土的芯片厂商展现出了强大的竞争力,例如征程芯片已在 120 余款车型上取得 前装定点。激光雷达方面,包括速腾聚创、禾赛科技、图达通等厂商均已实现规模化量产, 具备先发优势。软件算法方面,大众旗下的软件公司 CARIAD 在 2023 年的上海车展期间宣布 与中科创达建立合资公司,专注于智能互联和信息娱乐系统领域的软件产品及解决方案的研 发与测试。此外,在智能驾驶整体解决方案的选择上,如德赛西威、宏景智驾、纵目科技、 华为等厂商也成为了国内主机厂的首选。总体来看,得益于国内主机厂将智能化作为弯道超 车的抓手之一,各类本土智能化部件供应商在行业从 0 到 1 的过程中全面崛起,我们预计随 着汽车智能化迈入下半场,上述厂商的先发优势有望进一步放大,在全球汽车产业链中占据 一席之地。

2.汽车智能化厂商全景梳理,把握五大核心赛道

2.1.芯片:上游技术红利不断涌现,支撑高级别应用落地

2.1.1.地平线:从定点量产步入生态构建,领先优势显著

从定点量产步入生态构建,领先优势显著。作为国内头部的汽车 AI 芯片厂商,地平线在 2023 年上海国际车展中充分彰显出其在定点数量和量产能力上的领先地位。目前旗下的征程芯片 累计出货超 300 万片,搭载征程芯片的量产上市车型超 50 款,并在 120 余款车型上取得前 装定点。展望未来,我们还观察到了公司在生态构建方面的努力,目前已和比亚迪、奥迪、 理想、上汽等 20 余家主机厂,德赛西威、大陆、采埃孚、纵目等 30 家 Tier 1,以及约 40 家生态合作伙伴达成合作,共同构建汽车智能产业生态。

发布新一代 BPU®智能计算架构,聚焦大参数 AI 领域。地平线于 2023 年上海国际车展期间 发布了其基于软硬结合自研的智能驾驶专用计算架构 BPU,专门为大参数 Transformer、大 规模交互式博弈设计,聚焦最新的神经网络架构与高等级自动驾驶应用场景,利用深度学习 加速计算创新技术。BPU 是由数据驱动的智能计算架构,创新性采用 AI 辅助设计大幅提升架 构可编程性,通过算法、编译器、架构设计三者相结合,在软硬结合极致优化的同时,经数 据驱动实现自动化验证,持续优化计算密度和能量效率,实现算法效率、灵活性和硬件效率 的最优解。

2.1.2.黑芝麻智能:推出武当系列 C1200,迈入跨域计算

推出武当系列 C1200,迈入跨域计算。4 月 7 日,黑芝麻智能发布了首款武当系列 C1200 智 能汽车跨域计算芯片平台,标志着公司战略定位已从自动驾驶计算芯片转为智能汽车计算芯 片。目前黑芝麻产品线覆盖自动驾驶和跨域计算两大领域,1)自动驾驶:华山系列,其中 A1000 芯片能够支持最新的 BEV 算法,满足 L3 及以下自动驾驶场景的需求。2)跨域计算 场景:武当系列,公司自研的 Extreme Speed Data Exchange Infrastructure (ESDE) 芯片 架构安全地隔离不同功能安全等级要求的算力组合,从而覆盖座舱、智驾等智能汽车内部多 个不同域的需求,具有多域融合的能力。单颗 C1200 芯片可以用于 CMS(电子后视镜)系统、 行泊一体、整车计算、信息娱乐系统、智能大灯、舱内感知系统等跨域计算场景。

2.1.3.英伟达&高通:先后发布新一代车载计算芯片,布局中央计算平台

英伟达和高通于 2022 年 9 月先后发布了各自的新一代车载计算芯片。无论是英伟达的 Thor, 还是高通的 Flex,两者均不约而同地将芯片算力提升至 2000TOPS。英伟达的 Thor 为单颗 SOC 架构,拥有 770 亿颗晶体管,在一个芯片中集成了 CPU、GPU 和处理 Transformer 模型的引 擎,并通过升级上述三者的性能,来实现算力的翻倍。高通的 Snapdragon Ride Flex 则是一 个 SoC 产品家族,包括了 Mid、High、Premium 三个级别,分别对应不同级别的智能驾驶需 求,其中最高级的 Ride Flex Premium SoC 在加上外挂的 AI 加速器后,可实现 2000TOPS 的 综合算力。我们认为,虽然在具体技术路线上仍然存在差异,但高算力已成为各家芯片厂商 的共识,其本质是更复杂的智能驾驶场景需要更高的算力来支撑,同时大屏化、多屏化,以 及更加逼真的图像渲染也对座舱算力提出了更高要求。我们认为两款芯片的发布明确了中央 计算平台的落地时间,结合目前公布的上车时间,预计 2025 年将成为下一代 E/E 架构的关 键节点。

2.2.软件和算法:舱内和舱外并举,软件价值量持续提升

2.2.1.中科创达:座舱优势稳固,推出第二款量产级智驾域控方案

智能座舱方面,中科创达在 2023 年推出了最新的智能座舱解决方案 E-Cockpit 7.0,以及专 为先进智能驾舱打造的一体化 HMI 工具 Kanzi On。此外,公司还与大众旗下的软件公司 CARIAD 宣布建立合资公司,专注于智能互联和信息娱乐系统领域的软件产品及解决方案的研 发与测试。智能驾驶方面,创达子公司畅行智驾发布了其第二款量产级智能驾驶域控解决方 案 RazorDCX Pantanal,该解决方案基于高通新一代 Snapdragon Ride 平台打造,是业内首 款基于该平台打造的 A 样产品,可集成安全功能、舒适功能、泊车功能三大模块共计 29 项 ADAS 功能,并在算力、硬件及传感器方面都具有极强的拓展性。除了车端方案,公司还推出 了车路协同领域的最新解决方案 RoadEye 全息路口解决方案。

2.2.2.商汤科技:大模型进入座舱,智能化程度进一步提升

在商汤语言大模型、感知大模型、AIGC 大模型、决策智能的加持下,公司智能驾驶平台绝影 在产品创新、落地和迭代速度加快。1)智能座舱方面:今年的上海国际车展期间,绝影发布 了包括唇语唇动、哨兵模式、智能救援、隔空手势(Air Touch)、AR K 歌、智能屏保等六 大新功能。此外,商汤语言大模型“商量 SenseChat”进一步融合于智能座舱系统,智能化 程度进一步提升。2)智能驾驶方面:商汤绝影行泊一体量产智能驾驶解决方案,支持跨层停 车场的路径记忆、路径循迹、智能避让以及目标车位泊入功能。此外,商汤绝影凭借通用视 觉模型,有效实现了对超过 3000 种物体目标的高精度识别,降低自动驾驶系统对激光雷达 和高精度地图的依赖,并且利用大模型进行自动化数据标注和产品检测,搭建的完整数据闭 环体系,模型迭代效率提升了数百倍。

2.2.3.四维图新:云驾舱芯齐发力,高精度地图辅助驾驶解决方案落地

四维图新“云驾舱芯”四条业务线,1)云:公司首次对外发布全新场景地图产品,其可以较 大程度解决当前 L2 级别产品感知能力下的功能痛点,如缺少车道线以及在路口、匝道、弯道 等复杂道路出行场景,也是公司 OneMap 四图合一(集数据地图、场景地图、高精度定位和地 图数据四位一体)中的重要组成部分。2)驾:公司展出了一系列基于地平线和芯驰科技芯片 的智能驾驶域控解决方案,涵盖了从 ADAS 到 L2+的全场景;3)芯:公司展示了旗下 SoC、 MCU、TPMS、AMP 四条产品线中的拳头产品,如智能座舱 SOC-AC8015,车规级 MCU-AC7840x 等。

2.2.4.虹软科技:国内计算机视觉领先厂商,聚焦车载视觉解决方案

作为国内计算机视觉的领先厂商,虹软科技在智能汽车领域的布局覆盖了车辆基于视觉传感 器的主要应用场景,具体可分为舱内和仓外。舱内,虹软 VisDrive 包含 DMS 驾驶员监控系 统、OMS 乘客监控系统、Authenticate 生物认证、Interact 视觉互动系统以及 Entertainment 车内娱乐系统等功能应用,可为驾乘人员创造一个舒适、安全的智能座舱。舱外,虹软可以 提供 ADAS、盲区检测系统、移动障碍物检测系统、AVM、AR HUD 抬头显示系统、Night Hawk 夜视系统等算法。除了软件产品,公司还推出了 Tahoe 系列软硬一体车载视觉解决方案,其 包括车规级高性能 AI 处理器、传感器、相机模组等硬件模块,以及虹软领先的车载视觉算 法,帮助不具备足够算力的车型快速实现 DMS 驾驶员监控系统、OMS 乘客监控系统、人脸识 别、手势识别等应用功能,以满足全球各区域法规及行业标准的要求。

2.2.5.光庭信息:发布《超级软件工场白皮书》,聚焦汽车行业数字化转型

光庭信息在 2023 上海国际车展上展示了包括软件平台 KCarOS、智能座舱、智能驾驶等创新 技术及解决方案。1)KCarOS 为公司自研车载软件平台,可实现多屏互动,并且深度整合公 司的核心技术 IP,以提供丰富、个性化和创新的产品和高质量的技术服务。2)公司还发布 了《超级软件工场白皮书》,并与百度智能云达成战略合作,以人机协同的软件开发模式, 驱动 AI 技术对汽车产业的赋能,共同加速汽车产业的智能化。

2.3.智能驾驶 Tier 1:“行泊一体”推升渗透率,“舱驾一体”面向未来

2.3.1.百度(Apollo):融合大模型,“舱+驾+图”汽车智能化产品矩阵逐渐完善

2023 年 4 月,百度发布新一代自动驾驶云产品 Apollo Cloud 2.0,面向车企提供智驾量产 全流程云服务,搭载文心大模型、仿真引擎、模型训练、数据回放、无限里程、工作流引擎 等核心技术,具有精准合规、多模态大模型、城市级仿真的核心优势。Apollo 领航辅助驾驶 产品 UniBEV 是行业首创车路一体 BEV 感知方案,Apollo City Driving Max、Apollo Highway Driving Pro、Apollo Parking 为自动驾驶和车路协同的底层方案提供技术支撑。百度与岚 图 Free 合作上车的 Apollo Highway Driving Pro 智驾产品、以文心大模型为核心的 Apollo 智舱前瞻技术以及百度 Apollo 智能座舱。

2.3.2.滴滴:自动驾驶货运卡车有望率先商用落地

在 2023 上海国际车展中,滴滴展示了自动驾驶货运卡车 KargoBot、首款无人驾驶出行服务 概念车 DiDi Neuron、滴滴自动驾驶网约车主力运营车型 XC90。其中,KargoOne 包括一台由 一名司机驾驶的带智能驾驶功能的领航车辆,以及多辆 L4 级自动驾驶卡车构成,能实现短、 中、长途各种复杂场景的端到端物流运输。通过全新的驾驶员操作台,领航司机可随时了解 整个车队的状态,指挥无人驾驶的车辆进行编队、靠边停车、解散队列等操作,也可实现一 键呼叫远程支持,由远程操作员接入 L4 车辆进行诊断、决策辅助等。据滴滴自动驾驶创新业 务负责人韦峻青介绍,目前 KargoBot 拥有超过 100 台自动驾驶卡车,在天津和内蒙之间开 始了常态化的试运营。截至今年 3 月,KargoBot 累计物流收入已经突破了 1 亿元。

2.3.3.纵目科技:推出高性价比行舱泊一体解决方案

纵目科技于车展推出行泊一体解决方案 Amphiman 3000、Amphiman 8000、舱驾一体解决方案 Trinity 3000、Trinity 8000 等产品。其中,Trinity 3000 舱驾一体方案融合了 X9U 座舱 和 Amphiman 3000,在激活 X9U 座舱资源的同时, 赋能单个地平线征程 3 芯片,实现性能和 功能兼顾的舱驾一体。Trinity 8000 实现了座舱、高速 NGP 和 Drop’nGo 3.0 行车功能的 高度复合,集成了座舱、行车和泊车功能;低速方面,能够实现代客泊车、跨层记忆泊车、 远程挪车、原路返回等 21 项功能;高速方面,提供高速智能领航、交通拥挤辅助、自主变 道、后向碰撞报警等多达 30 项功能。

2.3.4.Minieye(佑驾创新):十余款车型定点出海,行泊一体方案量产交付

Minieye 的两款量产交付车型,其中一辆搭载基于自研域控开发的行泊一体方案,可实现 L2+ 级智能驾驶系统功能,另一辆搭载全栈自研智能座舱 DMS 方案,可实现疲劳监测与安全接管 等功能。公司产品全面,量产经验丰富,1)智能驾驶领域:公司展示基于地平线征程芯片和 德州仪器芯片开发的智能驾驶域控制器全系列产品,包括智能领航辅助 iPilot 域控系列产 品以及智能辅助驾驶 iSafety 前视一体机系列产品,可满足不同层级的功能开发,全面覆盖 城区、高速/城市快速路等应用场景。2)智能座舱领域:公司展示了自主研发的 iCabin 1、 iCabin 1 plus 两款 DMS 软硬一体产品,均配备高清摄像头、车规级高性能芯片等软硬件配 置,可实现疲劳监测、分心监测、安全接管等核心功能,能够根据不同客户需求,提供软硬 一体的量产解决方案,保障驾乘安全。

2.3.5.宏景智驾:行泊一体双芯片向单 SoC 方案升级,有利于 L2+渗透率提升

宏景智驾今年发布 3 款新品,包括基于 BEV 新一代感知技术的高阶智驾系统方案、高性价比 的单征程 3 行泊一体域控制器、以及单征程 3 智能摄像头模组。具体来看,公司单征程 3 行 泊一体域控制器,通过算法分时复用、稀疏化和裁剪等手段,实现了单颗 SoC 可支持行车、 泊车双场景,并在低算力平台上顺畅运行,降低了 L2+的价格门槛,有利于渗透率加速提升。

2.3.6.德赛西威:贯彻创领智行理念,推出 Smart Solution 2.0 座舱娱乐系统

作为国内领先的汽车 Tier 1,德赛西威本次在车展中展示了 Smart Solution 2.0 座舱娱乐 系统,其是公司前沿产品技术的集大成者,包括智能车载中央计算平台 ICPAurora+iBCM、全 息技术、蓝鲸生态系统、DeasySV 语音数字人、曲面双联屏、AR-HUD 技术解决方案、智能电子后视镜、游戏座舱等多项产品功能。除此之外,德赛西威还积极布局国产化座舱域控平台, 宣布与国产芯片厂商芯驰科技联合打造了国产化智能座舱域控平台 DS06C。DS06C 平台支持 多个高清屏幕显示,包括液晶仪表、中控导航、副驾娱乐、HUD 和智能后视镜,并支持 360 环 视、辅助泊车、DMS、语音识别、手势识别、游戏互动、高清电影等多种应用场景。

2.3.7.华为:智能汽车解决方案全面升级,多域协同能力升级

华为于车展发布了高阶智驾系统 ADS 2.0 等产品,在智能驾驶、鸿蒙座舱、智能汽车数字平 台等方面,均实现了迭代升级。1)智能驾驶方面:ADS 2.0 将进一步提升高速、城区和泊车 环节的感知、判断、决策、执行能力,并且通过多传感器融合的感知,ADS 2.0 能够有效识 别侧翻车辆、落石等异形障碍物,并减速刹停。2)智能座舱方面:鸿蒙座舱也升级到了 3.0, 其超级桌面、智慧寻车、主驾隐私、小艺免唤醒模式均大幅提升了用户体验;“5 屏并发”, 实现了独立音区,在家庭出游场景中可以做到互不干扰。3)多域协同方面:推出 iDVP 智能 汽车数字平台,其从控制器、整车工具链(基础软件平台等)、应用(座舱等)、云服务等 层面实现了高度复用、快速迭代、多域协同。

2.4.激光雷达:迈入上车周期,规模化量产能力成为竞争重点

2.4.1.图达通:1550 激光雷达龙头厂商,软件平台及工具链持续完善

硬件方面,公司展示了拳头产品,图像级超远距激光雷达 Falcon,其采用了 1550nm 激光波 长,10%反射率下标准探测距离达 250 米,最高角分辨率可达 0.05°x0.05°,性能强、点云 成像能力领先,已搭载于蔚来 ET7、ES7 及 ET5 车型。此外,公司还展示了新一代 905nm 激光 雷达的平台 Robin,代表产品有高性能中短距广角激光雷达灵雀-W 和图像级远距离前视激光 雷达灵雀-E。软件方面,图达通推出感知软件平台 OmniVid,包含感知中台和工具链两大组成部分,用于在感知硬件与应用场景之间架起一座桥梁。感知中台通过模型算法将激光雷达 的原始数据输出为感知结果,工具链基于强大的激光雷达数据可视化、数据标注、模型训练 等工具,形成数据和算法的闭环,助力感知模型的快速迭代。公司先现已推出多种对应辅助 驾驶/自动驾驶、城市智慧交通管理、工业自动化建设等不同应用场景的感知软件。

2.4.2.北醒:以降本为导向,采用模块化设计思路

北醒在今年推出了全球首个车载 512 激光雷达平台,其硬件架构系统采用阵列收发系统和 2D 扫描,减少了发射器和接收器的数量,使得产品成本下降具备技术支撑。此外,模块化设计 使得每个子系统可分别迭代升级甚至替换,独立进化功能,并且在生产加工方面,也可以分 模块预组装、检验等等,减少整机装调流程工序和降低后段不良率,兼顾成本和可升级性。 首个基于“北醒应龙”平台的车规量产激光雷达 AD2-s 也同时发布,探测距离 200m,256 线 的感知力,120°x25.6°的视场角,并将于今年量产交付。

2.4.3.亮道智能:车规级纯固态侧向补盲激光雷达 LDSatellite 是亮点

亮道智能的产品亮点在于车规级纯固态侧向补盲激光雷达 LDSatellite。其基于 Flash 技术 路径,采用芯片化设计和电子扫描技术,内部无任何运动部件;具备超大视场角,能够精准 捕捉近距离视场范围内的马路边沿、锥桶、小动物等矮小目标。其与前向激光雷达的组合方 案,可做到车辆 360°无盲区探测,实现不同场景下的 L2/L2+智能驾驶功能应用。

2.4.4.万集科技:结合 Flash 补盲激光雷达构建智驾感知解决方案

万集科技本次展示了基于转镜式技术路线的 128 线激光雷达、16 线车规级量产激光雷达、 360 度扫描视场 32 线激光雷达,基于 MEMS 微振镜技术的等效 168 线半固态激光雷达工程样 机,以及主激光雷达和补盲激光雷达组成的整体激光雷达解决方案。

2.5.毫米波雷达:4D 毫米波雷达落地,经济型方案的新增选项

2.5.1.森思泰克:毫米波雷达赛道持续发力,雷达+视觉传感进一步融合。

2023 年 2 月,森思泰克 2 片级联 4D 成像雷达 STA77-6 量产车型——理想 L7 正式发布上市, 森思泰克成为国内先发落地两片级联 4D 成像雷达量产上市的企业。同期,森思泰克还发布 了一款高性价比的基于 77GHz 的前向毫米波雷达 STA77-5S,采用先进的 MIMO 体制及高分辨 DBF 技术,探测距离可达 280 米以上。此外,森思泰克还展示了其全栈一体化解决方案,从 4D 成像雷达、乘用车 ACC\AEB 前向雷达、四角雷达、舱内雷达、功能雷达等毫米波雷达解决 方案到“毫米波雷达+视觉融合”传感。

2.5.2.楚航科技:4D 毫米波雷达获定点,首推隐形毫米波雷达ART

楚航科技在今年推出了隐形雷达 ART,首次提出将雷达天线与 PCB 板及芯片分离,并通过采 用高精度印刷、刻蚀技术,将其无痕式安装在汽车玻璃上,在实现车规级毫米波雷达的所有 探测功能的同时,还能够获取更广阔的探测角度和更精准的探测数据,具有灵活布局、大角 度测量能力、共形设计和轻薄栅格结构四大核心优势。此外,公司还展示了技术升级换代的 最新成果——第五+代产品 4D 成像毫米波雷达和支撑第六代雷达技术的波导天线。根据盖世 汽车资讯,其中 4D 成像毫米波雷达已获得苇渡科技和国内某头部知名车企两大量产车型项 目定点,实现了在乘用车和商用车双领域内的覆盖。

3.重点公司分析

3.1.德赛西威

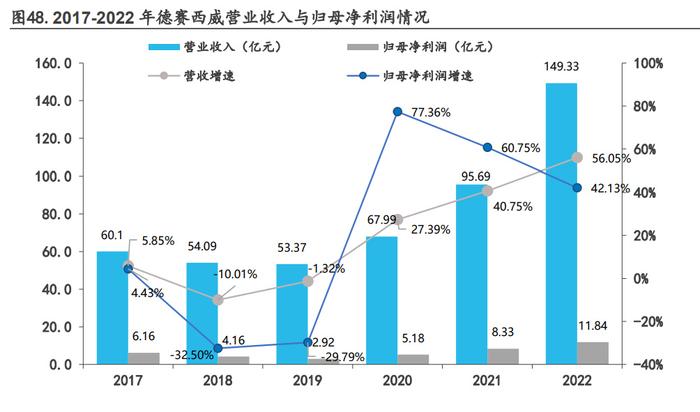

国内唯一 Tier 1,聚焦智能座舱、智能驾驶和智能网联跨域融合。德赛西威为国内唯一直接 合作英伟达的 Tier1 厂商,深度聚焦于智能座舱、智能驾驶和网联服务三大领域,持续开发 高度集成的智能硬件和领先的软件算法,推动由单车智能转向车、路、云协同场景化应用落 地。2022 年营收为 149.33 亿元,同比增长 56.05%;归母净利润为 11.84 亿元,同比增速为 42.13%。远期来看,我们认为公司有望演进为汽车智能化的赋能者,原因系:1)公司拥有稳 定且全面的客户体系;2)公司在过去几年中,通过与车企交互沉淀了对软硬件架构的积累; 3)在各地建立的研发中心进行了前瞻技术和算法研究;4)通过投资智能驾驶 Tier2 和激光 雷达厂商等上游共建智能驾驶生态圈,已具备了商业模式升级所需的核心能力。

3.2.中科创达

智能汽车操作系统开发运营企业,与高通、ARM 深度合作。公司成立于 2008 年,致力于提供 智能操作系统产品、技术及解决方案,立足智能终端操作系统,聚焦人工智能关键技术。2022 年度营收为 54.45 亿元,同比增长 31.96%;归母净利润为 7.688 亿元,同比增长 18.77%。我 们继续看好公司在智能汽车赛道下的成长性,主要系以下三方面:1)优势业务的持续演进, 如座舱芯片从 8155 升级至 8295,新一代智能座舱人机交互设计软件 Kanzione 的导入等;2) 产业链布局的不断完善,如与大众集团软件部门 Cariad 建立合资企业,在中国开发连接和 信息娱乐系统;自动驾驶子公司畅行智驾获高通创投、立讯精密投资;与地平线成立合资公 司,围绕地平线车规级 AI 芯片为主机厂及 Tier1 提供高质量的智能驾驶软件平台和算法服 务;以及与江淮和吉利分别成立合资公司,布局整车软件、车云平台。3)从软件向软硬一体 的拓展,如根据畅行智驾官方微信公众号,其在去年基于高通 8540 平台推出了首款域控制 器产品 RazorDCXTakla 和首款域控中间件 RazorWareX1.0,预计将于 23 年实现规模量产。

3.3.四维图新

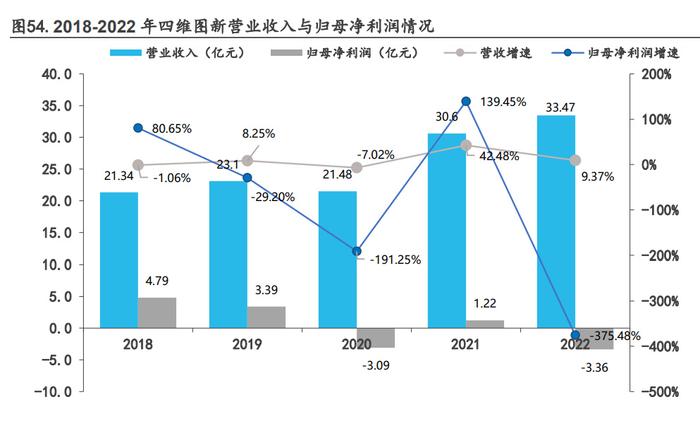

智能汽车全栈式解决方案提供商,高精度地图领先者。四维图新成立于 2002 年,经过 20 年 的创新与沉淀,公司已成为导航地图、动态交通信息以及乘用车和商用车定制化车联网解决 方案领域的领导者。公司目前形成面向智能汽车的智云、智舱、智驾、智芯全栈式解决方案 服务能力,致力于以自动驾驶系统解决方案、云服务平台、高精度地图、高精度定位以及汽 车电子芯片等核心业务,打造“智能汽车大脑”,并基于大数据能力,拓展智慧城市乃至万 物互联应用。2022 年,公司营业收入为 33.47 亿元,同比增长 9.37%;归母净利润为-3.36 亿元,同比下降 375.48%。

3.4.道通科技

后市场诊断检测厂商,充电桩业务打开第二成长曲线。公司专注于汽车智能诊断、检测分析 系统及汽车电子零部件的研发、生产、销售和服务,产品主销美国、德国、英国、澳大利亚 等 50 多个国家和地区,是全球领先的汽车智能诊断、检测和 TPMS(胎压监测系统)产品及服 务综合方案提供商之一。2022 年营收为 22.89 亿元,同比增长 1.58%;归母净利润为 1.06 亿 元,同比增下降 75.91%。汽车诊断检测方面,公司以汽车综合诊断仪为核心,先后拓展出 TPMS、 软件云服务等业务。此外,根据年报,公司于 2021 年起开始布局充电桩业务,2022 年实现 收入 0.955 亿元,有望成为公司第二成长曲线。

3.5.虹软科技

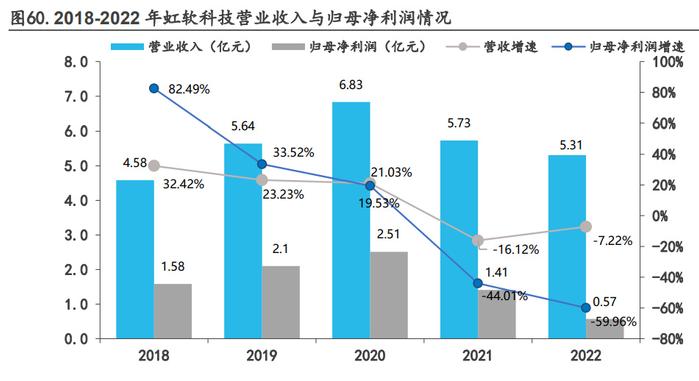

视觉 AI 算法领先者,智能驾驶业务推进顺利。虹软科技是计算机视觉行业领先的算法服务 提供商及解决方案供应商,其将视觉人工智能算法技术与客户特定设备深度整合,通过合约 的方式授权给客户,目前在智能手机、智能汽车、智能家居、智能零售、互联网视频等领域 实现应用。2022 年营收为 5.31 亿元,同比下降 7.22%;归母净利润为 0.57 亿元,同比下降 59.96%。2023Q1,公司智能驾驶业务实现收入 1072 万元,其中前装软件收入 949.95 万元, 超过 2022H1 水平。短期维度,公司搭载公司软件算法的量产出货车型累计已有数十款,包括 理想 L9,长城哈佛系列、欧拉系列、坦克系列,合众哪吒系列,长安,吉利豪越、领克 06 等, 预计有望为 2023 年智能驾驶收入带来可观增量。中期维度,公司新增了与长安、奇瑞、长城 (含海外车型)、岚图、理想、吉利(含沃尔沃全球车型定点项目)、长安马自达、本田、 长安新能源、赛力斯、金龙旅行车等车厂的前装量产定点项目,客户侧进一步扩充。远期维 度,我们看好公司在智能汽车尤其是智能座舱的领域中,延续此前在智能手机领域的优势, 依托稳定的产业链基础、优秀的商业模式、可靠的工程化落地能力,以及视觉算法技术领先 性,在汽车智能化的浪潮中,实现中长期增长动能切换。

3.6.光庭信息

全域全栈软件开发厂商,接入大模型进一步赋能。公司是一家主要为汽车零部件供应商和汽 车整车制造商提供专业汽车电子软件定制化开发和软件技术服务的信息技术企业,目前已形 成了以智能座舱、智能驾驶、智能车云、新能源及数字地图等多项产品的全域全栈综合解决 能力,其产品和服务得到了日本电产、延锋伟世通、佛吉亚歌乐、电装、马瑞利等全球知名 汽车零部件供应商的广泛认可。公司 2022 年营业总收入 5.3 亿元,同比增长 22.70%,归母 净利润连续下降,22 年达到 0.32 亿元,同比下降 56.56%。4 月 20 日,公司发布《超级软件 工厂白皮书》,同时与百度智能云达成战略合作,超级软件工厂目标为应用 AI 模型等技术赋 能软件工程各个环节,打造人机协同软件开发模式,形成以智能化为驱动力的软件开发体系, 有望持续提升公司竞争力。

3.7.鸿泉物联

深耕商用车增强驾驶十余年,重卡网联龙头。公司成立于 2009 年,主要产品包括代表智能 化技术路径的高级辅助驾驶系统和代表网联化技术路径的智能增强驾驶系统,人机交互终端, 车载联网终端。2022 年营业收入为 2.45 亿元,同比下降 39.68%;归母净利润为-1.07 亿元, 同比下降 462.68%。公司中长期成长逻辑稳固:1)需求的必然性,商用车智能网联化在保障 运输安全的同时,还能够有效提升燃油经济性,提高交通运输效率。2)政策持续落地,《道 路运输条例》要求 12 吨以上的载货车辆应当配备具有行驶记录功能的卫星定位装置和智能 视频监控装置;《汽车行驶记录仪》标准预计将催生对于行驶记录仪、智能视频监控装置等 设备的换代、加装需求。

3.8.万集科技

领军智能交通行业,基本盘业务修复+新兴业务拉动业绩。公司成立于 1994 年,专注于智能 交通系统,拥有车路两端激光雷达、V2X 车路协同、ETC、动态称重等多系列产品,现已形成 “路生态+车生态+云平台”的一体化解决方案。公司 2022 年营收为 8.73 亿元,同比下降 7.60%;归母净利润为-0.29 亿元,同比下降 168.07%。我们认为公司业绩有望迎来业绩拐点, 具体来看,1)基本盘业务:22 年车载 OBU 销量为 483.15 万只,同比增长 44.45%,实现业绩 动能转换;受疫情影响延迟的动态称重、路测 RSU 等需要现场实施交付的业务迎来确定性修 复;2)新兴业务:根据公司投资者关系披露,公司 V2X 车载通信端产品获知名商用车企、新 能源头部车企订单,项目周期 4 年,生命周期累计合同额 5.2 亿元;激光雷达系列已形成完 整的产品矩阵,实现车端、路侧、和园区等多场景覆盖,市场竞争力强,现已与超百家机器 人企业建立合作关系,销量实现同比增长 63.38%。

3.9.经纬恒润

汽车电子先行者,“三位一体”布局推动国产替代。公司成立于 2003 年,专注于汽车、无人 运输领域,目前形成车身控制器、智驾控制器、智能网联三大核心产品线,实现集电子产品、 研发服务及解决方案业务、高级别智能驾驶整体解决方案三位一体的市场布局。公司 2022 年 营收为 40.22 亿元,同比增长 23.28%;归母净利润为 2.35 亿元,同比增长 60.48%。公司业 务均保持良好态势,1)电子产品线,公司 22 年持续加大研发投入,现已推出智能驾驶、智 能座舱、车身及底盘电子应用领域相应研发成果,公司电子产品业务产品矩阵完整,作为核 心业务线已吸引以国际知名汽车一级供应商为核心的客户群;2)研发服务及解决方案业务, 为 22 年公司同比增长最强势业务板块,自研软件与硬件产品互为辅助,推动对国外同类产 品的国产替代化进程;3)高级别智能驾驶整体解决方案,公司是国内少有的 L4 级综合解决 方案供应商,已在园区、校区、矿区等多场景实现全覆盖,将进一步打开公司成长空间。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。

特别声明:以上文章内容仅代表作者本人观点,不代表新浪网观点或立场。如有关于作品内容、版权或其它问题请于作品发表后的30日内与新浪网联系。

原文链接:http://k.sina.com.cn/article_7426890874_1baad5c7a001015man.html

评论 ( 0 )