作者:李爱琳

硅谷投资人和纽交所交易员如何看待本轮AI繁荣与2000年科技繁荣的异同

2023年上半年,ChatGPT成为席卷全球的现象级应用,各路资金争相涌入AIGC(人工智能生成内容):概念股的涨势迅猛,初创项目遍地开花,相关话题持续霸屏……以上种种,无一不让投资者联想起美国史上最大的金融泡沫之一——千禧年的那场互联网泡沫危机。

“如果要说时隔20年的两次繁荣有何共同点,那就是无论资金还是人才都在涌入相关领域,场面热火朝天。”六禾创投合伙人陈璧葵在接受第一财经记者采访时表示。

那么,人工智能带来的此轮热潮会否重蹈二十多年前的覆辙?

创业热潮,AI成吸金兽

陈璧葵现居美国加利福尼亚州,长期关注并投资包括软件即服务(SaaS)、硬科技等赛道,他于两年前投资了一家向量数据库初创企业,其产品可以处理复杂数据,进行大模型训练,是AI原生基础设施组件。

“我刚投资时,那只是一个名不见经传的创业项目,如今因踩中AIGC风口,团队正面对绝佳窗口期,很多投资者纷至沓来。”陈璧葵说。

据市场调研公司PitchBook的最新数据,2022年全年,约45亿美元资金注入AIGC初创企业,来到2023年,仅一季度该行业就宣布或完成规模逾120亿美元的风投交易,是去年全年的2.7倍。这些出手阔绰的金主包括科技巨头以及风投机构,前者押注头部AIGC企业,后者更多的是寻找优质的“AI+”项目。经典案例就是年初时,微软斥资百亿美元投资ChatGPT开发者OpenAI。

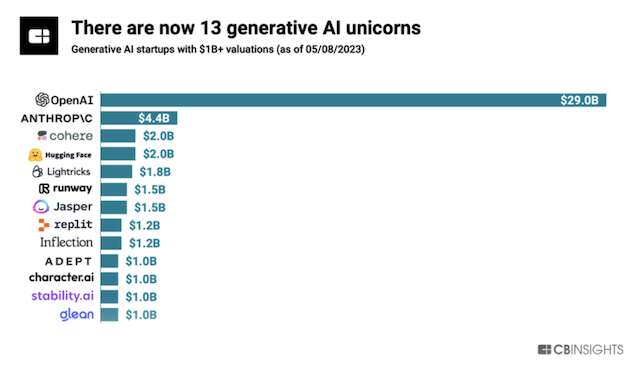

获得资本垂青的初创企业迅速成长为独角兽——即估值超过10亿美元的初创公司。美国研究机构CB Insights数据显示,截至5月10日,全球AIGC独角兽约有13只,今年迄今就有加拿大Cohere、美国Runway等五家加入十亿美元俱乐部,上述13家企业从创立到成为独角兽平均历时3.6年,较历史平均值7年要缩减一半时间。

全球AIGC独角兽企业(图源:研究机构CB Insights官网)

而在上世纪90年代末,大量初创企业同样如雨后春笋,一份商业计划书,企业名带有前缀“e-”或后缀“.com”,就能轻易换取数千万美元的融资。

陈璧葵认为,两轮繁荣的不同之处在于,当年,企业多数停留在讲故事阶段,各项应用并不成熟,许多商业模式未有得到验证,大家都在摸着石头过河。反观当前,AI和AIGC已给企业带来了实实在在的价值,例如工作效率的提升以及明确的盈利模式。

“互联网的问世相当于开辟一片新大陆,上面一片荒芜,而AIGC的出现更像是在这片大陆上建设摩天大楼,而门槛也相对更高。” 陈璧葵形容道。

芯片股今年狂飙

等待独角兽成长的同时,不妨碍投资者激情下单已经上市的概念股。

科技板块尤其是芯片股一改去年颓势一飞冲天,其中,英伟达因其芯片可满足生成式AI的计算密集型需求,产品丰富性也居行业领先水平,成此轮AI热潮的最大赢家。

今年首六个月,英伟达股价暴涨1.9倍,市值于6月首次站上万亿美元关口,成为继苹果、亚马逊、微软、谷歌母公司Alphabet、Meta和特斯拉之后,第七位美国万亿美元俱乐部成员,也问鼎全球市值最高芯片公司。

投资者憧憬其他芯片公司也能复刻火爆行情,资金大肆炒作相关题材,华尔街成领头大哥,高调宣布all in AI的投资大佬不在少数。潘兴广场资产管理公司(Pershing Square Capital Management)创始人、亿万富翁投资人阿克曼(Bill Ackman)一季度向谷歌投资逾10亿美元;同期,知名对冲基金经理德鲁肯米勒(Stanley Druckenmiller)斥资4.3亿美元加仓英伟达及微软。

在一众大佬加持下,其他芯片股同样狂飙,英伟达劲敌超威半导体(AMD)大涨75.9%,该公司于6月13日宣布推出用于训练大模型的AI处理器系列,向前者发起挑战;全球最大芯片代工制造商,同时也是英伟达代工厂的台积电今年以来累计上扬35.5%;博通(Broadcom)累计涨幅为55.1%。

微软、谷歌、Meta等科技巨头争相增加算力储备、展开军备竞赛,三只个股今年涨势大幅跑赢大盘,微软上涨42.0%,谷歌涨幅为36.3%,Meta暴涨1.4倍;同期,标普500指数累计涨幅为15.9%。

AI泡沫酝酿

泡沫往往在一边倒的看涨声中酝酿。

时间倒回2000年3月10日,纳指走向5049点巅峰,一年时间就实现翻番,然而,伴随着利率走高以及衰退声浪,纳指开启暴跌行情,股指下跌持续两年,其间叠加“911事件”影响,纳斯达克市值跌去5万亿美元,不及巅峰时的四分之一,历时15年才重回泡沫破裂前水平。科技企业多以估值自由落体以及公司清盘倒闭的悲剧收场,据外媒统计,52%的互联网企业在那次危机中破产,大多数公司的市值跌去75%。

回忆起上述历史,纽交所交易员安德森(Timothy Anderson)告诉第一财经记者,在泡沫达到顶点直至破裂之前,市场繁荣可以持续数年。“上一轮市场危机以1995年8月网景(Netscape)上市为起点,一直持续至千禧年初,其间市场经历了3~4年的繁荣期,6~12个月的离谱期,最后泡沫才告破裂。不过今天,我们尚未见到一单AI领域的首次公开募股。”

安德森提及的网景是一家浏览器公司,该公司于1994年成立,次年就成功上市,发行价为28美元,上市首日最高涨至75美元,收盘市值达27亿美元,要知道,创建于1899年的通用动力(General Dynamics)历时43年才达这一市值水平。

“网景时刻”和“iPhone时刻”,分别是互联网和移动互联网发展的里程碑事件。然而,1998年11月,网景被美国在线(AOL)收购。而2015年,美国在线也已卖身给了电信企业威瑞森(Verizon)。

以史为鉴,一些分析人士开始警告风险。

“不得不质疑,我们是否有些操之过急。”嘉盛集团资深市场分析师辛科塔(Fiona Cincotta)对第一财经记者直言,“当股票涨势过快过猛,自然而然会引发担忧。我们绝对处于炒作时期,2023年的人工智能大热潮转眼就将变成人工智能大泡沫。”

辛科塔表示,英伟达高于预期的盈利指引触发芯片股近期狂飙,同时,害怕错失的情绪也成强大动能,推动股价超越其基本价值。她认为,现在需要退后一步,试着了解人们寄予AI的厚望能否兑现。

“这是又一波互联网浪潮吗?是iPhone时刻吗?现在下结论恐怕还为时过早,难言上述假设会否变成大量空话。我们应尽快加深对AI的认知,了解其对企业及更广泛经济的益处,这才是技术的意义和价值所在。”辛科塔说。

与辛科塔观点不同,安德森对人工智能技术看法积极。“上世纪90年代初,无人能够预测互联网将如何重塑世界,更不用说预判,互联网普及会对微观的企业盈利乃至宏观的经济增长产生何种影响。人工智能革命的潜力与信息技术革命难分伯仲,我毫不怀疑华尔街最聪明的投资人都是这样想的。”安德森说。

作为风险投资人、正处两轮科技风暴中心硅谷的陈璧葵表示,一个新兴、快速发展的技术或市场一定存在泡沫,不过他更关注创新的价值和想象空间。“何为颠覆性创新,就是能够显著降低人类行动的门槛。例如,移动电话对传统固话的颠覆,互联网对信息获取方式的颠覆……ChatGPT诞生之后,人类数十年的学习、积累以及上百万的资金投入,这些学习成本直降为电费,就是一项非常伟大革新。”

原文链接:http://finance.youth.cn/finance_gdxw/202307/t20230703_14621525.htm

评论 ( 0 )